Dự báo thị trường dệt may năm 2023

Năm 2022 thị trường dệt may chứng kiến 2 bức tranh có màu sắc đối lập giữa 6 tháng đầu năm khởi sắc và 6 tháng cuối năm đảo chiều khó khăn (8 tháng đầu năm xuất khẩu tăng 20% so cùng kỳ, tháng 9 chỉ còn tăng 11% nhưng tháng 10 và tháng 11 quay đầu giảm lần lượt 4% và 10% so cùng kỳ) khi nhu cầu tiêu thụ dệt may tại các thị trường lớn như Mỹ, EU suy giảm do lạm phát cao và lãi suất tăng. Xuất khẩu dệt may Việt Nam cả năm mặc dù dự kiến đạt mức cao mới khoảng 44,5 tỷ USD, tăng 11% so năm 2021 nhưng tốc độ tăng trưởng của Quý 4/2022 đã chậm lại và tình hình khó khăn dự kiến còn tiếp diễn trong năm 2023.

Dự báo biến động tổng cầu dệt may thế giới năm 2023-2024

- Các yếu tố tác động:

Trong bài về chính sách tiền tệ – lãi suất của tiến sỹ Trương Văn Phước đã nêu ra 4 nhân tố quan trọng tác động đến thị trường ngoại hối năm 2023 và ảnh hưởng đến các kịch bản biến động kinh tế thế giới, bao gồm: (i) Chính sách lãi suất của Cục dự trữ liên bang Mỹ (FED), (ii) Xung đột quân sự Nga – Ukraina, (iii) Tình hình kinh tế – xã hội của Trung Quốc (chính sách Zero covid) và (iv) Môi trường đầu tư toàn cầu. Đây cũng chính là những yếu tố tác động đến hoạt động thương mại toàn cầu trong đó có xuất nhập khẩu dệt may.

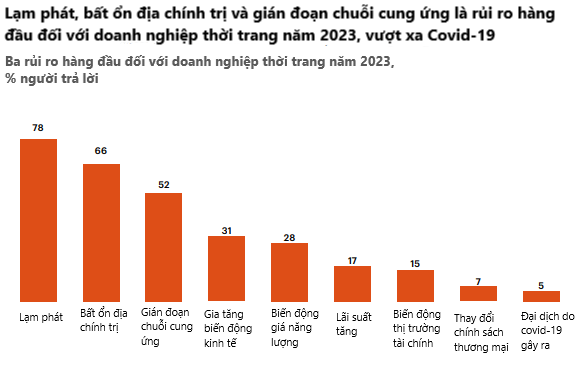

Báo cáo mới đây của McKinsey về bức tranh ngành thời trang năm 2023 chỉ ra 3 rủi ro chính đối với ngành thời trang năm 2023 gồm (i) lạm phát, (i) bất ổn địa chính trị và (iii) gián đoạn chuỗi cung ứng (Hình 1)

Hình 1. Rủi ro chính đối với ngành thời trang năm 2023

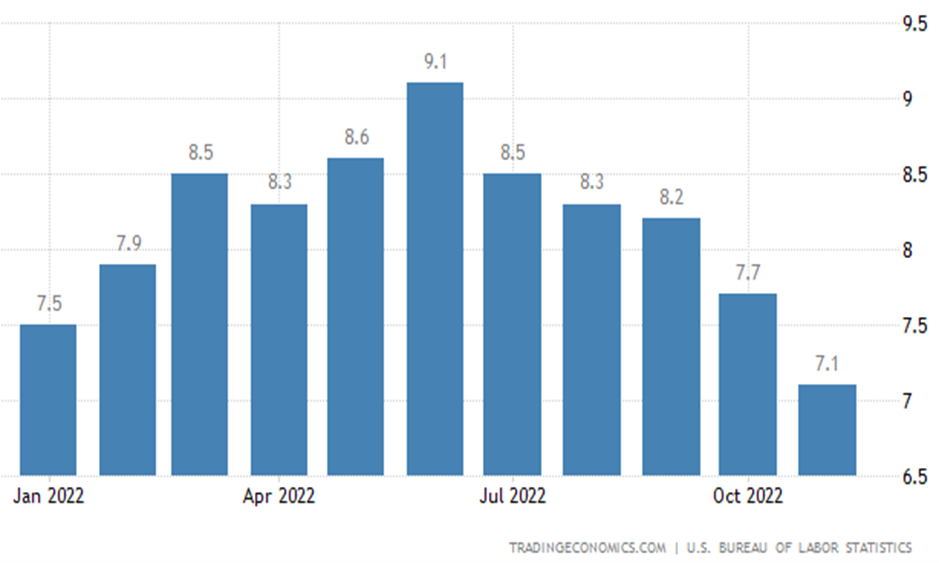

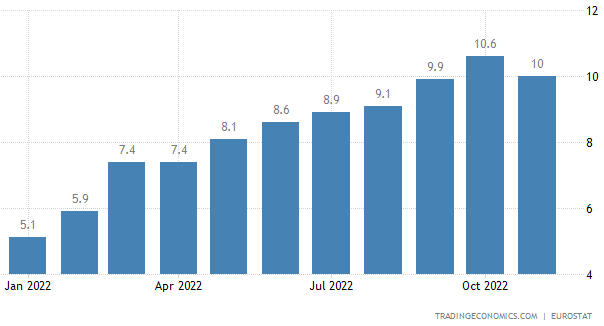

Dệt may là ngành phản ứng khá nhạy với diễn biến kinh tế vĩ mô toàn cầu, lạm phát tại Mỹ và EU đều lên mức cao nhất 4 thập kỷ, lần lượt ở mức 8% và 10%, lãi suất tại các quốc gia, khu vực này vì thế đều tăng nhanh và mạnh để kiềm chế lạm phát, đổi lại tăng trưởng GDP suy giảm, quy mô nền kinh tế thu hẹp, giảm việc làm và thu nhập, qua đó gián tiếp tác động đến chi tiêu hàng tiêu dùng trong đó có hàng dệt may.

- Mô hình dự báo tổng cầu dệt may của Vinatex

Sử dụng mô hình hồi quy tuyến tính đa biến (Multiple regression model) để đưa ra dự báo về tổng cầu dệt may dựa trên dữ liệu lịch sử trong khoảng thời gian từ 2008-2021 của các chỉ số: (i) Tăng trưởng GDP, (ii) Lạm phát (CPI), (iii) Doanh số bán lẻ (Retail sale), (iv) Tỷ lệ thất nghiệp (Unemployment rate), (v) Chi tiêu tiêu dùng (Consumer Spending), kết hợp dự báo các chỉ số trên trong giai đoạn từ năm 2022 đến 2024 của các tổ chức có uy tín.

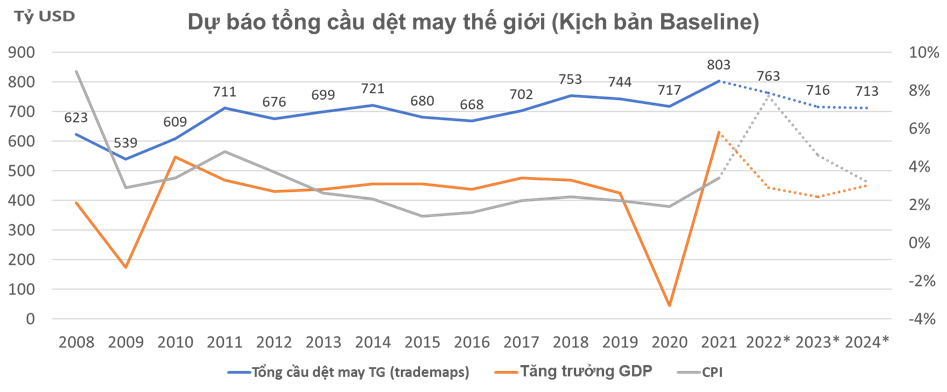

Theo kịch bản cơ sở của kinh tế vĩ mô thế giới (kịch bản tốt) tăng trưởng GDP toàn cầu năm 2022, 2023, 2024 lần lượt là 2,9%, 2,4% và 3%, tổng cầu dệt may thế giới năm 2022 giảm 5% so với năm 2021 (từ mức 803 tỷ USD xuống 763 tỷ USD) và năm 2023 tiếp tục giảm 6% so với năm 2022 (từ mức 763 tỷ USD xuống 716 tỷ USD) (Hình 2)

Hình 2. Dự báo tổng cầu dệt may thế giới theo kịch bản cơ sở

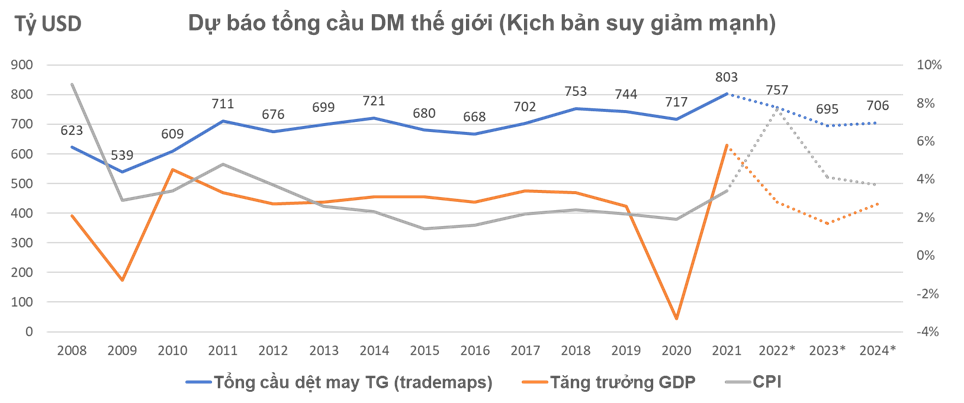

Theo kịch bản suy giảm mạnh của kinh tế vĩ mô thế giới (sharp downturn), tăng trưởng GDP toàn cầu năm 2023 chỉ ở mức 1,7% (giảm 0,7% so với kịch bản cơ sở), tổng cầu dệt may năm 2023 giảm 8% so với năm 2022 về mức 675 tỷ USD (Hình 3)

Hình 3. Dự báo tổng cầu dệt may thế giới theo kịch bản nền kinh tế suy giảm mạnh

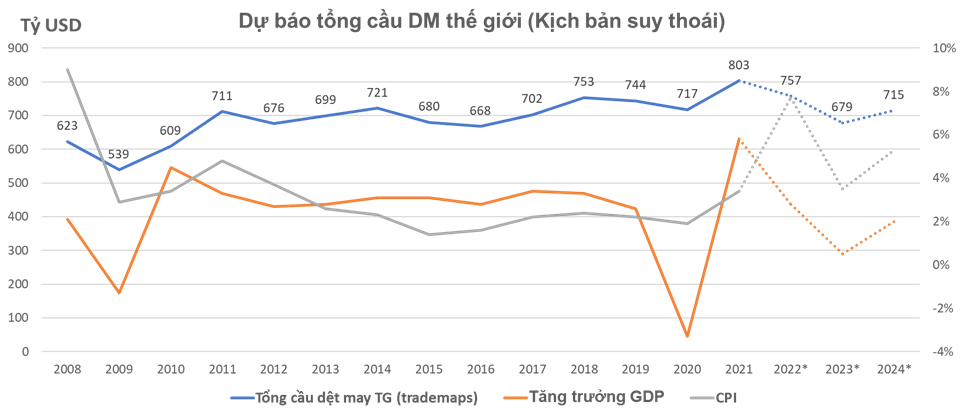

Theo kịch bản xấu kinh tế thế giới rơi vào suy thoái (recession), tăng trưởng GDP toàn cầu năm 2023 chỉ đạt 0,5%, tổng cầu dệt may thế giới năm 2023 giảm 11% so với năm 2022 về mức 678 tỷ USD và bắt đầu phục hồi nhẹ vào năm 2024 lên mức 715 tỷ USD. (Hình 4)

Hình 4. Dự báo tổng cầu dệt may thế giới theo kịch bản nền kinh tế suy thoái

Tựu chung lại, dự báo tổng cầu dệt may thế giới như sau:

- Năm 2022: giảm từ 5-6% so năm 2021 (từ 802 tỷ USD xuống 763-757 tỷ USD, về mức giữa năm 2020 và 2021)

- Năm 2023: giảm 6-11% so năm 2022 (từ 763-757 tỷ USD xuống 716-678 tỷ USD)

- Năm 2024:

- Theo kịch bản cơ sở giảm nhẹ 0,4% (từ 716 tỷ USD xuống 712 tỷ USD),

- 2 kịch bản còn lại tăng 1,6 – 5,5% (từ 694-678 tỷ USD lên 705-715 tỷ USD)

Kịch bản nào cho xuất khẩu dệt may Việt Nam năm 2023?

- Kịch bản tốt: hết quí 2/2023 kinh tế vĩ mô thế giới ổn định, xung đột địa chính trị kết thúc => tăng trưởng kim ngạch xuất khẩu năm 2023 khoảng 4-5% so với năm 2022.

- Kịch bản trung bình: tình hình xấu của quý 4/2022 kéo dài đến quý 3/2023 với nhiều yếu tố bất định hơn chưa rõ ràng về giảm lạm phát, lãi suất vẫn tăng và chưa giảm => xuất khẩu duy trì ngang với năm 2022.

- Kịch bản xấu: Trong điều kiện diễn biến xấu kinh tế thế giới suy thoái => kim ngạch xuất khẩu năm 2023 có thể thấp hơn năm 2022 khoảng 5%.

Lạm phát tăng rồi sẽ hạ nhiệt, lãi suất tăng rồi sẽ giảm khi các yếu tố thúc đẩy lạm phát năm 2022 không còn. Vậy khi nào nền kinh tế tăng trưởng trở lại, thị trường sẽ hồi phục?

Để trả lời được câu hỏi này, chúng ta phải theo sát diễn biến lạm phát tại các thị trường lớn.

Đối với thị trường Mỹ, đã có những tín hiệu cho thấy lạm phát tại quốc gia này đã đạt đỉnh vào tháng 6 và đang hạ nhiệt. Lạm phát tháng 11/2022 chỉ tăng 7,1% so cùng kỳ, là mức tăng thấp nhất trong 11 tháng qua (Hình 5)

Hình 5. Diễn biến lạm phát Mỹ theo tháng năm 2022

Như vậy sau 6 lần tăng lãi suất liên tiếp trong năm 2022 của FED (từ mức 0,25% vào tháng 1 lên 4% vào tháng 11) dường như bước đầu tác động đến lạm phát. Ngay sau khi có con số lạm phát tháng 11, ngày 14/12/2022 FED tiếp tục tăng lãi suất thêm 0,5%, đưa lãi suất lên mức 4,5%. Tuỳ theo diễn biến lạm phát, FED có thể xem xét tăng lãi suất lên tối đa 5,1% vào cuộc họp 1/2/2023 (nếu theo kịch bản tốt thì FED sẽ không tiếp tục tăng lãi suất, duy trì ở mức 4,5% sau đó hạ dần lãi suất khi lạm phát giảm).

Cũng tại cuộc họp vào 14/12, FED dự kiến sẽ hạ lãi suất 1% vào năm 2024 về mức 4,1% vào cuối 2024, tiếp tục giảm lãi suất trong 2025 đưa về 3,1% và cuối cùng chạm mục tiêu dài hạn là 2,5%. Đồng thời FED hạ dự báo tăng trưởng GDP của Mỹ năm 2023 chỉ ở mức 0,5% (trong khi tháng 9 dự báo ở mức 1,2%)

Đối với thị trường EU, tháng 11 cũng đánh dấu lạm phát lần đầu tiên chậm lại kể từ tháng 6/2022, mặc dù lạm phát tháng 11 vẫn ở mức cao là 10%.

Ngay sau khi FED tăng lãi suất thêm 0,5% vào ngày 14/12, ngày 15/12 Ngân hàng Trung ương Châu Âu (gọi tắt là ECB) cũng tăng lãi suất thêm 0,5%, đưa lãi suất lên mức 2% (từ mức -0,25% của tháng 1/2022, qua 4 lần tăng lãi suất tổng 2,25%) và sẽ còn tăng tiếp để đạt mục tiêu lạm phát 2%. Đồng thời ECB thu hẹp bảng cân đối kế toán 16 tỷ USD/tháng cho đến cuối Q2/2023

ECB kỳ vọng lạm phát sẽ giảm từ mức trung bình 8,4% của 2022 xuống:

- 6,3% vào 2023; 3,4% vào 2024 và 2,3% vào 2025.

Và dự kiến GDP của EU năm 2022 chỉ tăng 2,6% và năm 2023 là 0,6%.

Tóm lại Ngân hàng Trung ương Mỹ, EU sẽ tiếp tục thắt chặt chính sách tiền tệ cho đến khi lạm phát đạt mục tiêu 2%. Việc tăng lãi suất cần thời gian để tác động đến lạm phát. Theo giám đốc quỹ tiền tệ quốc tế, việc tăng lãi suất cần 1 năm để tác động đến tăng trưởng GDP và cần 2-3 năm để tác động đến lạm phát và vì thế các Ngân hàng Trung ương cần kiên trì với việc tăng lãi suất hoặc duy trì lãi suất cao để kiềm chế lạm phát, nếu hạ lãi suất quá sớm sẽ không đạt được mục tiêu giảm lạm phát trong khi nền kinh tế đã bị tổn thương đáng kể bởi lãi suất cao trong suốt thời gian vừa qua.

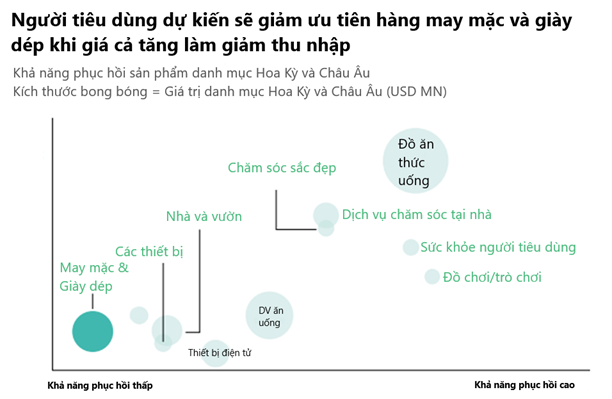

Như vậy, chúng ta đã nắm được sơ bộ diễn biến chính sách tiền tệ của các thị trường lớn trong thời gian tới, đặc biệt là thời điểm các Ngân hàng trung ương bắt đầu hạ lãi suất. Việc dự đoán nền kinh tế thế giới có rơi vào suy thoái hay không là công việc của các nhà nghiên cứu kinh tế, nhiệm vụ của doanh nghiệp là tìm ra giải pháp thích ứng trong điều kiện thị trường co hẹp, suy giảm nhu cầu và sẵn sàng nguồn lực khi nhu cầu quay trở lại. Tuy nhiên tốc độ phục hồi của nhóm hàng may mặc sẽ chậm hơn các nhóm hàng khác như đồ ăn, chăm sóc sắc đẹp, dịch vụ chăm sóc tại nhà, sức khoẻ người tiêu dùng, đồ chơi …(theo báo cáo về ngành thời trang 2023 của McKinsey)

Tác động của việc Trung Quốc mở cửa trở lại

Có ý kiến cho rằng Trung Quốc sớm mở cửa trở lại (bãi bỏ chính sách Zero Covid) có thể giúp nền kinh tế thế giới thoát khỏi suy thoái trong năm 2023. Việc dự đoán thay đổi trong chính sách Zero Covid của Trung Quốc thời điểm hiện tại vô cùng khó.

Mới đây, ngày 15/12 Morgan Stanley nâng dự báo tăng trưởng GDP Trung Quốc năm 2023 từ 5% lên 5,4% nhờ việc mở cửa sớm lại nền kinh tế (trước đây họ dự báo Trung Quốc mở cửa trở lại vào cuối Q2/2023, hiện tại họ dự báo bình thường trở lại từ tháng 3/2023) cùng với các gói hỗ trợ lớn sẽ phát huy tác dụng: 140 tỷ USD cho bất động sản, 143 tỷ cho ngành chất bán dẫn (sau khi Mỹ hạn chế xuất khẩu thiết bị sản xuất chất bán dẫn sang Trung Quốc). Tuy nhiên, trong quá trình mở cửa trở lại của Trung Quốc, các nhà phân tích dự đoán số ca nhiễm Covid sẽ gia tăng có thể khiến các quan chức ở Trung Quốc phải suy nghĩ lại về lập trường chính sách của họ.

Việc Trung Quốc mở cửa trở lại có thể hỗ trợ xuất khẩu của ngành nguyên liệu như ngành sợi tuy nhiên cũng có rủi ro khi giá hàng hoá toàn cầu bị đẩy lên cao và có thể gây lại áp lực cho chuỗi cung ứng. Bloomberg ước tính trường hợp trong trường hợp Trung Quốc mở cửa lại từ giữa năm 2023, giá năng lượng có thể tăng 20% và lạm phát của Mỹ có thể tăng lên 5,7% vào cuối năm 2023.

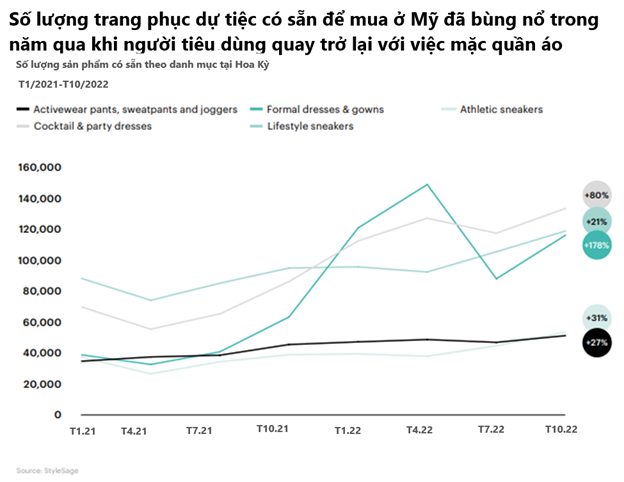

Về nhóm mặt hàng lưu ý trang phục lịch sự cho dịp lễ, đồ công sở nằm trong TOP 3 nhóm hàng tăng trưởng tốt nhất vào năm 2023

Sau khi suy giảm vì đại dịch Covid trong năm 2020, đồ trang phục công sở đã phục hồi trở lại vào năm 2021 và 2022. Năm 2023 dự báo nhóm đồ trang phục sẽ tiếp tục tăng mặc dù tốc độ tăng có thể chậm lại trong bối cảnh kinh tế khó khăn. Gần 1/3 các CEO hãng thời trang lớn của Mỹ đánh giá trang phục lịch sự (formalwear, occasion wear, business attire) cho những dịp đặc biệt dự kiến sẽ là phần hứa hẹn nhất trong rỏ hàng của họ, nằm trong TOP 3 hạng mục tăng trưởng hàng đầu vào năm 2023. Tất nhiên cũng cần lưu ý rằng formalwear sau đại dịch Covid đã thay đổi, không còn là những bộ trang phục công sở truyền thống, xu hướng lai giữa trang phục đi chơi và đi làm tạm gọi là “smartorial” đang trở nên phổ biến.

Doanh số bán lẻ áo sơ mi và áo cánh (blouse), quần và váy không denim (non-denim) được dự đoán sẽ tăng trưởng trong giai đoạn 2022 – 2026 với tốc độ nhanh hơn mức tăng trong 10 năm trước đại dịch Covid.

Tác giả: Vương Đức Anh