Triển vọng kinh tế Việt Nam năm 2024

Đã qua năm 2023, thế giới có rất nhiều biến động. Xung đột quân sự và chiến tranh vẫn tiếp tục và phát sinh mới. Cơn sốt lạm phát toàn cầu đã đạt đỉnh và bắt đầu hạ nhiệt. Chính sách tiền tệ cũng đã báo hiệu cuối chu kỳ thắt chặt. Tăng trưởng kinh tế của thế giới theo xu hướng giảm thấp. Trong bức tranh toàn cảnh đó, kinh tế Việt Nam vẫn tăng trưởng được 5,05% là mức khá cao. Chỉ số giá tiêu dùng bình quân tăng 3,25%. Nhìn chung các chỉ tiêu kinh tế vĩ mô đều đạt khá ngoại trừ xuất khẩu giảm trên 4% so với năm trước do tổng cầu thế giới giảm thấp. Năm 2024 mở ra nhiều cơ hội, nhất là khi thế giới đang chuyển qua bước ngoặt từng bước nới lỏng tiền tệ để hỗ trợ cho tăng trưởng kinh tế, tạo thêm nhiều công ăn việc làm. Nhưng ở một góc nhìn khác vẫn còn nhiều khó khăn thách thức: Chiến tranh, cạnh tranh chiến lược, bảo hộ thương mại… tạo ra một môi trường bất ổn định, khó dự báo.

KINH TẾ THẾ GIỚI 2023: LẠM PHÁT VÀ TĂNG TRƯỞNG ĐỀU THẤP XUỐNG

Trong phần lớn năm 2023, các ngân hàng trung ương lớn trên thế giới tiếp tục thắt chặt chính sách tiền tệ nhưng liều lượng không lớn và nhịp độ không còn dồn dập như năm 2022. Vào nửa cuối 2023, kinh tế thế giới có dấu hiệu phục hồi nhanh hơn dự báo đó là nhờ kết quả của nền kinh tế Mỹ với mức tiêu dùng tăng cao, thất nghiệp giảm xuống và hoạt động nhộn nhịp của khu vực dịch vụ.

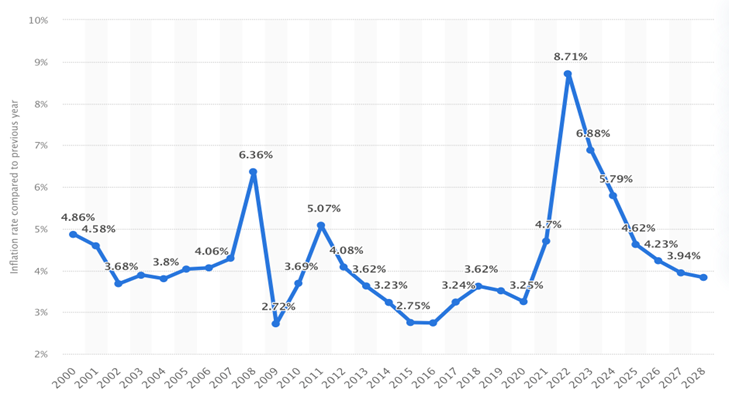

Lạm phát thế giới sau khi đạt đỉnh điểm là 8,7% năm 2022, qua năm 2023 xuống còn 6,88%. Có thể nói các ngân hàng trung ương đều kỳ vọng sẽ có một chu kỳ khoảng 5-7 năm tới lạm phát thế giới sẽ tiếp tục đi xuống. Và đó có lẽ là lời thuyết phục cho việc chấm dứt thắt chặt tiền tệ diễn ra vào cuối năm 2023.

Tỷ lệ lạm phát toàn cầu từ năm 2000 tới năm 2022, dự báo tới năm 2028

Khi lạm phát đã qua đỉnh và được kiểm soát tốt hơn, các ngân hàng trung ương đã dừng quá trình thắt chặt chính sách tiền tệ và phát tín hiệu sẽ nới lỏng dần chính sách tiền tệ từ những quý đầu năm 2024.

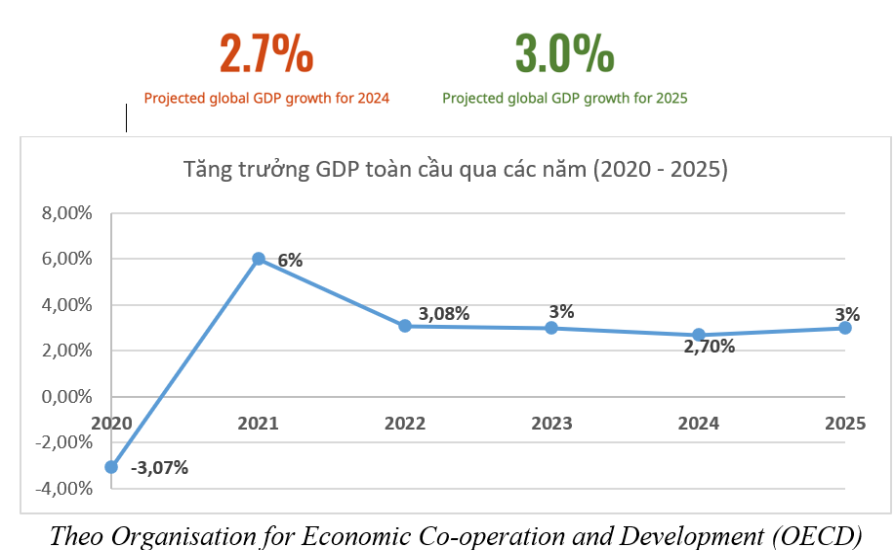

Tăng trưởng kinh tế của thế giới tiếp tục suy giảm từ mức 3,5% năm 2022 qua năm 2023 chỉ còn 3%. Xung đột quân sự Nga – Ucraine vẫn còn tiếp tục thậm chí gay gắt hơn, chiến tranh giữa Israel – Hamas bùng phát chưa có hồi kết, bên cạnh chuỗi cung ứng toàn cầu tuy được kết nối trở lại nhưng vẫn chưa thực sự gắn kết như trước đại dịch, sẽ làm cho tăng trưởng kinh tế toàn cầu khó khăn hơn, mức tăng thấp hơn.

Hệ thống tài chính quốc tế chịu nhiều áp lực từ chính sách tiền tệ thắt chặt kéo dài gần 1,5 năm. Đặc biệt là nửa đầu năm 2023 hàng loạt ngân hàng thương mại tại Hoa Kỳ và châu Âu gặp phải rủi ro thanh khoản khi chuyển từ môi trường lãi suất thấp sang lãi suất cao. Tuy nhiên, phản ứng can thiệp nhanh chóng để hỗ trợ thanh khoản và khôi phục niềm tin của thị trường đã giúp ổn định thị trường tài chính tại Hoa Kỳ và châu Âu.

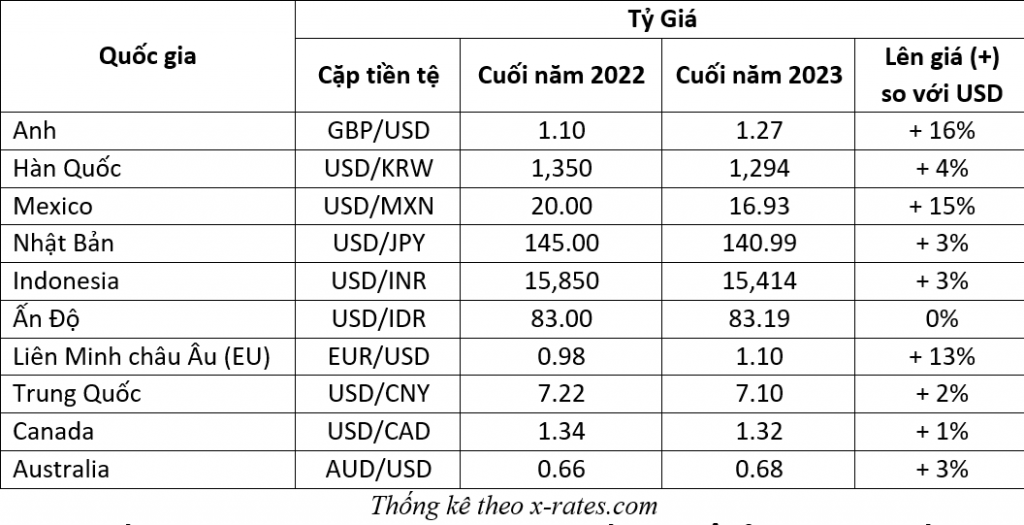

Đồng tiền của các nền kinh tế mới nổi và đang phát triển chịu áp lực do chính sách tiền tệ thắt chặt của ngân hàng trung ương các nền kinh tế phát triển trong phần lớn năm 2023 nhưng đã bắt đầu phục hồi trong quý cuối năm.

KINH TẾ VIỆT NAM NĂM 2023: KINH TẾ VĨ MÔ ỔN ĐỊNH, CÁC THỊ TRƯỜNG VÀ DOANH NGHIỆP CÒN NHIỀU KHÓ KHĂN

Tăng trưởng kinh tế năm 2023 ước tính tăng 5,05% so với năm trước. Trong mức tăng tổng giá trị tăng thêm toàn nền kinh tế thì khu vực nông lâm nghiệp và thuỷ sản đóng góp 8,9%, khu vực công nghiệp và xây dựng 28,8%, khu vực dịch vụ đóng góp 62,3%. Kim ngạch xuất khẩu hàng hoá đạt 355,5 tỷ USD, giảm 4,4% so với năm trước. Kim ngạch nhập khẩu đạt 327,5 tỷ USD giảm 8,9% so với năm trước. Cán cân thương mại xuất siêu 28 tỷ USD. Đầu tư công tăng 33% so với năm 2022. Chỉ số giá tiêu dùng bình quân tăng 3,25%. Tăng trưởng tín dụng khoảng 13,5%, huy động vốn tăng trên 11%. Vnindex tăng 12,2% so với đầu năm 2023.

Về thị trường tài chính, nhìn chung vẫn còn rất nhiều khó khăn, kể cả thị trường vốn và thị trường tiền tệ. Sau ảnh hưởng của các sự kiện vào đầu năm 2022 (FLC, Tân Hoàng Minh) và cuối năm 2022 (SCB, Vạn Thịnh Phát…), thị trường tài chính Việt Nam năm 2023 bộc lộ nhiều yếu kém và đối mặt với nhiều khó khăn, thách thức cả năm.

Thị trường trái phiếu: Ngoài hoạt động có thể nói là nhộn nhịp của thị trường Trái phiếu Chính phủ thì thị trường trái phiếu doanh nghiệp hết sức ảm đạm. Số lượt và giá trị phát hành giảm mạnh do các nhà đầu tư mất niềm tin vào thị trường. Giá trị trái phiếu mua lại trước hạn tăng mạnh với tổng giá trị tương đương với giá tổng giá trị phát hành mới. Các đợt phát hành trái phiếu chủ yếu là của các tổ chức tín dụng để cơ cấu lại nguồn vốn với chi phí thấp hơn và đáp ứng các quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn. Tình trạng chậm thanh toán nợ trái phiếu vẫn tiếp tục gia tăng, buộc doanh nghiệp phát hành và nhà đầu tư phải thỏa thuận gia hạn trả nợ gốc và lãi, đẩy áp lực thanh toán nợ sang các năm tiếp theo.

Thị trường tiền tệ, tín dụng: mặc dù đã có bốn lần giảm lãi suất điều hành trong nửa đầu năm 2023 nhưng phải tới quý thứ 4, mặt bằng lãi suất nhất là lãi suất huy động mới thực sự giảm mạnh. Tăng trưởng tín dụng tuy cuối năm đạt 13,5%, nhưng tín dụng bình quân có mức tăng thấp hơn nhiều. Lý do chính là các doanh nghiệp gặp rất nhiều khó khăn từ xuất nhập khẩu giảm, các thị trường nhất là thị trường bất động sản và thị trường trái phiếu doanh nghiệp đang ở giai đoạn suy thoái; mặt khác lãi suất cho vay duy trì ở mức rất cao và khá dài do chi phí vốn huy động trước đó khá cao và tình hình nợ xấu trong hệ thống NHTM bắt đầu tăng lên.

Bên cạnh nguyên nhân khách quan là kinh tế thế giới đã tăng trưởng chậm lại, hậu quả của các chính sách thắt chặt tiền tệ chống lạm phát sau các gói kích thích khổng lồ về tài khoá và tiền tệ để giúp chống đỡ dịch bệnh Covid-19 và ngăn ngừa suy thoái kinh tế sau đại dịch thì ở trong nước, việc thực thi các chính sách để giúp phục hồi và phát triển kinh tế sau đại dịch, còn nhiều hạn chế. Môi trường kinh doanh tuy có cải thiện nhưng chất lượng hành chính công biểu hiện qua thái độ e dè, sợ sai của nhiều cán bộ công chức trong bộ máy, đã khiến cho các quyết sách, định hướng kinh tế – xã hội không phát huy được hiệu quả như mong đợi.

Thị trường bất động sản: có vai trò khá quan trọng trong nền kinh tế nước ta. Một mặt thị trường này đáp ứng nhu cầu nhà ở cho nhiều phân khúc khác nhau trong thị trường. Nhưng mặt khác thị trường bất động sản phát triển sẽ kích hoạt cho rất nhiều ngành nghề, lĩnh vực khác trong nền kinh tế. Thị trường này gắn bó chặt chẽ với thị trường tài chính. Điều này được thấy rất rõ trong 2 năm qua, khi thị trường trái phiếu doanh nghiệp gặp sự cố và việc tiếp cận tín dụng ngân hàng khó khăn thì thị trường bất động sản gần như đóng băng. Hỗ trợ cho thị trường bất động sản ổn định và phát triển, như kinh nghiệm của các nước, thì vai trò của nhà nước hết sức quan trọng. Một số chính phủ ở châu Á đã trực tiếp mua trái phiếu doanh nghiệp bất động sản, nhờ đó dòng vốn vào thị trường này không bị chững lại một cách đột ngột.

MỘT SỐ DỰ BÁO NĂM 2024

Những áp lực về điều hành chính sách tiền tệ của nước lớn, biến động giá cả hàng hóa và dòng vốn đầu tư nước ngoài đối với thị trường trong nước sẽ giảm bớt trong năm 2024. Nhu cầu tiêu dùng và sản xuất của thế giới sẽ dần được phục hồi. Ngân hàng trung ương các nước lớn có thể giảm dần lãi suất điều hành từ các tháng đầu năm 2024. Tăng trưởng GDP năm 2023 cao hơn các dự báo trước đây nhưng qua năm 2024 các điều kiện về tài chính bị thắt chặt hơn, tăng trưởng thương mại yếu đi, niềm tin của người tiêu dùng cũng như các doanh nghiệp suy giảm, trong năm 2024 tăng trưởng dự báo chỉ còn 2,7% đó là do bên cạnh các yếu tố vừa nêu trên thì các căng thẳng về địa chính trị vẫn còn tiếp diễn, các hệ lụy của thắt chặt tiền tệ mấy năm qua là lớn hơn dự báo của thị trường. Tuy nhiên tăng trưởng kinh tế cũng có thể cao hơn nếu các hộ gia đình chi tiêu nhiều hơn phần tiết kiệm rất lớn trong đại dịch. Dự báo đến năm 2025 tăng trưởng kinh tế thế giới có thể phục hồi lên mức 3%.

Thị trường tài chính trong nước có cơ hội phục hồi khi các nhu cầu vay vốn phục vụ hoạt động sản xuất kinh doanh và lượng vốn đầu tư trực tiếp nước ngoài tăng lên.

Tuy nhiên, hệ thống tài chính phải đối mặt với áp lực cung ứng vốn cho nền kinh tế trong bối cảnh vừa phải đáp ứng nhu cầu thanh khoản cho thị trường (đặc biệt là thị trường bất động sản, thị trường trái phiếu doanh nghiệp), kiểm soát, xử lý nợ xấu gia tăng và các biện pháp tái cơ cấu hệ thống các ngân hàng thương mại của cơ quan quản lý nhà nước.

Một số vấn đề căn bản mà nền kinh tế Việt Nam phải đối mặt trong năm 2024

- Nợ quá hạn và nợ xấu trong hệ thống tổ chức tín dụng đang tăng nhanh (cuối tháng 9/2023 nợ xấu vào khoảng 4,9% dư nợ). Quy định về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ sẽ hết hạn vào 30/6/2024. Cần sớm đánh giá thực chất các khoản nợ quá hạn, nợ xấu và tác động tới hiệu quả hoạt động kinh doanh và khả năng cung ứng vốn cho nền kinh tế trong năm 2024, và các giải pháp kiểm soát và xử lý nợ xấu. Định hướng hạ thấp lãi suất cho vay sẽ khó khăn hơn trong thực hiện nếu nợ xấu không được xử lý sớm và hiệu quả.

- Với định hướng tăng trưởng kinh tế khoảng 6%-6,5% và chỉ số giá tiêu dùng dưới 4,5% mà Quốc hội đã thông qua thì có rất nhiều khả năng có thể đạt được. Nhưng cần có các giải pháp để đưa các thị trường hoạt động hiệu quả hơn. Đồng thời chính sách tiền tệ cần kiên trì thực hiện việc kéo lãi suất thấp xuống hơn nữa kể cả lãi suất cho vay và lãi suất huy động. Phấn đấu đưa lãi suất về mặt bằng của thị trường tiền tệ giữa năm 2022. Chính sách tài khoá trong bối cảnh dư địa thâm hụt ngân sách thấp và nợ công trên GDP thấp thì cần có các giải pháp hỗ trợ doanh nghiệp mạnh mẽ hơn nữa.

- Thị trường trái phiếu doanh nghiệp hoạt động hết sức ảm đạm do suy giảm niềm tin của nhà đầu tư, ảnh hưởng tới khả năng huy động vốn và hiệu quả của nhiều dự án đầu tư, tính thanh khoản và khả năng duy trì hoạt động của nhiều doanh nghiệp. Giá trị trái phiếu doanh nghiệp đáo hạn trong năm 2024 vào khoảng 370 nghìn tỷ đồng (so với khoảng 300 nghìn tỷ đồng năm 2022). Cần theo dõi và dự báo tác động khi các giải pháp hỗ trợ thị trường trái phiếu doanh nghiệp hết hạn vào tháng 12/2023 (xác định tư cách nhà đầu tư chuyên nghiệp, thời gian phân phối trái phiếu, xếp hạng tín nhiệm, tổ chức tín dụng mua lại trái phiếu doanh nghiệp do tổ chức tín dụng đã bán) tới thị trường, và có giải pháp bổ sung phù hợp.

- Nguy cơ thiếu hụt điện trong mùa khô năm 2024 nếu hoạt động sản xuất kinh doanh phục hồi. Chưa ban hành được kế hoạch triển khai quy hoạch điện VIII, nhiều dự án năng lượng bị hủy bỏ, dừng kinh doanh do thua lỗ, do vướng mắc cơ chế mua bán và giá điện. Cần sớm ban hành kế hoạch triển khai quy hoạch điện VIII; điều chỉnh cơ chế và giá mua, bán điện, sớm ban hành cơ chế mua bán điện trực tiếp.

- Thị trường bất động sản vẫn mất cân đối nghiêm trọng giữa phân khúc nhà ở cao, trung cấp với phân khúc nhà ở xã hội. Người thu nhập thấp vẫn chưa thể tiếp cận với nhà ở xã hội nếu vẫn duy trì các chính sách như hiện tại. Ngân hàng thương mại và các doanh nghiệp bất động sản thường thu hồi vốn nhanh nên thời gian cho vay sẽ ngắn (hơn so với khả năng chi trả của người thu nhập thấp), chưa kể sẽ tạo áp lực lên thanh khoản và an toàn vốn của các ngân hàng thương mại. Cần có giải pháp để doanh nghiệp nhà nước tham gia, có sử dụng ngân sách nhà nước vào xây dựng, bán và cho thuê nhà ở xã hội cho công nhân, người thu nhập thấp.

- Song song với các dự án giao thông đang triển khai hiện nay, cần đẩy mạnh các dự án hạ tầng ứng phó biến đổi khí hậu, đặc biệt là các công trình chống lũ biển, bảo đảm an ninh nguồn nước, nước sạch và vệ sinh môi trường…

- Xây dựng, hoàn thiện khung khổ pháp lý để triển khai kịp thời, thống nhất, hiệu quả phương án cải cách chính sách tiền lương từ ngày 01/7/2024.

MỘT SỐ DỰ BÁO VỀ LÃI SUẤT VÀ TỶ GIÁ ĐỒNG USD

Có 3 biến số vĩ mô tác động cơ bản đến kinh tế toàn cầu trong năm 2024, đó là: Lãi suất đồng Đô la Mỹ, giá xăng dầu thế giới, và nền kinh tế Trung Quốc.

Dưới đây chỉ xin phân tích và dự báo lãi suất và tỷ giá đồng USD trong năm 2024:

- Fed hành động dựa trên cơ sở nào?

Việc tăng hay giảm lãi suất của Fed suy cho cùng là để phục vụ mục tiêu ổn định lạm phát của Mỹ quanh mức 2%, nhưng mức lạm phát này là lạm phát bình quân, có nghĩa là bình quân trong một chu kỳ khoảng 4 năm. Việc tăng dồn dập lãi suất của Fed từ 0% lên đến 5,25%-5,5% vào tháng 3/2023 vừa qua có thể nói là hành động mạnh mẽ nhất của Fed trong hơn 40 năm qua. Cùng với các yếu tố khác, thì việc tăng lãi suất này đã đưa lạm phát của Mỹ từ mức trên 9% (tháng 6/2022) giảm xuống mức 3,1% (tháng 11/2023).

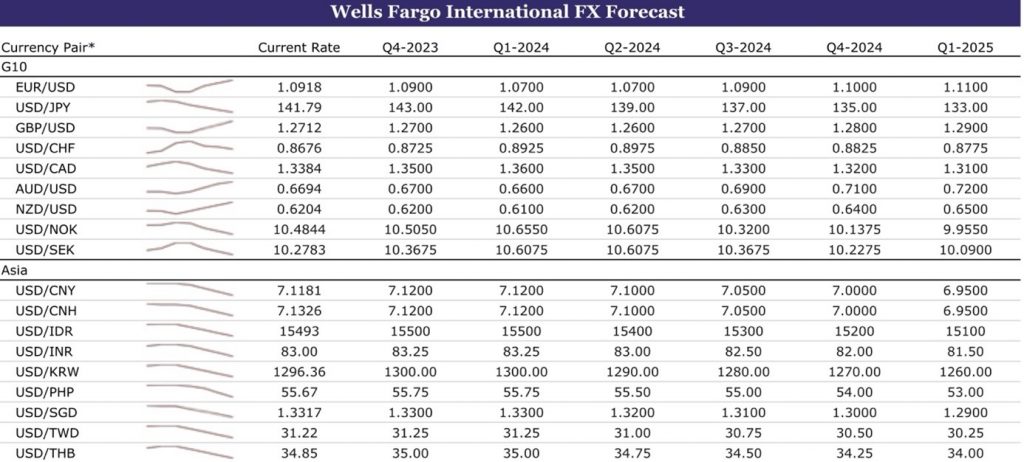

Trong 3 phiên họp gần đây Fed đã giữ nguyên lãi suất. Trong cuộc họp giữa tháng 12 vừa qua Chủ tịch Fed đã đưa ra tín hiệu sẽ cắt giảm lãi suất trong năm 2024. Thị trường đồn đoán Fed sẽ cắt lãi suất ít nhất 3 lần trong năm 2024 để đưa lãi suất đồng Đô la Mỹ xuống mức 4,25%-4,5% (tháng 12/2024). Về truyền thống, Fed dựa vào chỉ số thất nghiệp để suy đoán về lạm phát (trong tương lai). Nếu thất nghiệp gia tăng thì suy đoán trong tương lai gần lạm phát sẽ thấp xuống. Vừa qua thất nghiệp của Mỹ tiếp tục suy giảm nhưng Fed lại suy đoán lạm phát của Mỹ không tăng lên. Và đó là nét rất mới khi quan sát về hành động của Fed.

- Sự bất trắc của kinh tế thế giới, kinh tế Mỹ và các dự báo thiếu chính xác

Cách đây gần 12 tháng rất nhiều dự báo đều cho rằng với lãi suất rất cao, và GDP tăng trưởng thấp trong nhiều quý, thì chắc chắn kinh tế Mỹ sẽ rơi vào suy thoái. Nhưng thực tế không phải như vậy. Trong thực tế, Fed đã thành công trong việc đảo ngược nguy cơ suy thoái kinh tế Mỹ, chấp nhận tình trạng thiểu phát (dis-inflation) để đưa nền kinh tế hạ cánh mềm. Ngoài ra, các dự báo cho rằng lãi suất rất cao đưa đến sự vỡ nợ của hàng loạt doanh nghiệp. Thực tế cũng không đúng. Điều này cho thấy kinh tế thế giới ngày nay đã vận hành theo các nguyên tắc hoàn toàn mới, mà chính Chủ tịch Ngân hàng Trung ương Châu Âu, bà Lagarde đã từng cảnh báo.

- Sự dịch chuyển dòng vốn toàn cầu

Nhiều nhà phân tích cho rằng sau khi Fed cắt giảm lãi suất thì sẽ có sự chuyển dịch dòng vốn mạnh mẽ về các thị trường mới nổi vì lúc đó các nhà đầu tư sẽ được hưởng hiệu suất đồng vốn cao hơn. Đó là chưa kể khi lãi suất đồng Đô la Mỹ thấp xuống thì tỷ giá của USD so với các đồng nội tệ của các nền kinh tế mới nổi cũng không tăng cao như các năm trước, giúp nhà đầu tư yên tâm hơn khi chuyển hoá đồng vốn đầu tư từ nội tệ quay trở lại đồng Đô la Mỹ.

- Dự báo lãi suất và tỷ giá

Lãi suất USD

- Năm 2024: 4,25% – 4,5%

- Năm 2025: 3,25% – 3,5%

Lãi suất VNĐ

- Huy động bình quân: 5% – 5,5%

- Cho vay bình quân: 8,5% – 9%

Tỷ giá USD/VND, Dollar Index

- Biên độ giao dịch dự báo của Dollar Index từ 93 – 107.

- USD/VND dự báo tăng 2,5% – 3,5%

Tỷ giá USD so với một số ngoại tệ

TS Trương Văn Phước – Nguyên Quyền Chủ tịch UB Giám sát Tài chính Quốc gia