Diễn biến mới về ngoại hối và chính sách lãi suất tại một số quốc gia

NGOẠI HỐI – TỔNG QUAN

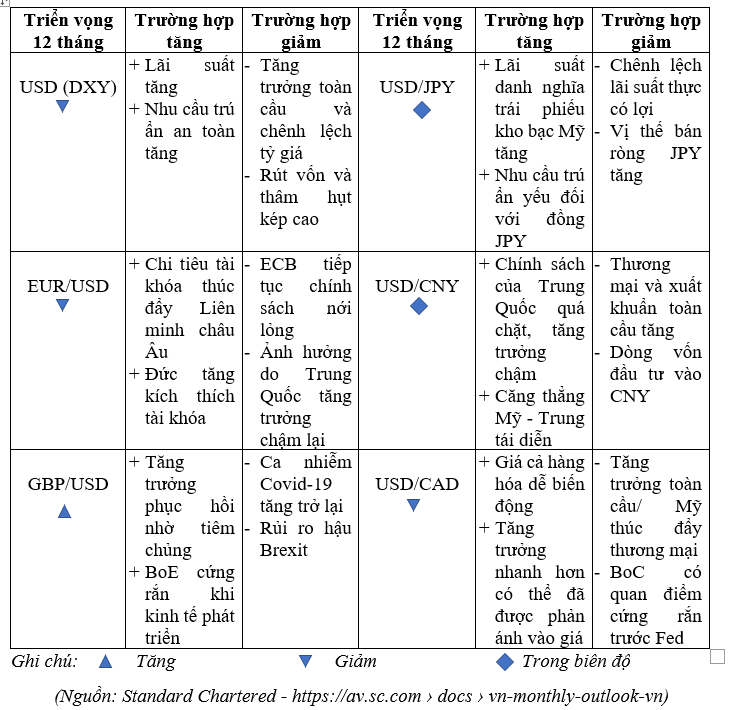

Quan điểm về đồng Đô la Mỹ (USD) giảm giá trong dài hạn vẫn chưa thành hiện thực. Luận điểm về áp lực khiến đồng USD suy giảm do thâm hụt kép của Mỹ và phục hồi kinh tế của Mỹ ảnh hưởng toàn cầu đã gặp những trở ngại khác nhau. Đồng USD được xem là “nơi trú ẩn an toàn” do lo sợ Covid-19 bùng phát trở lại, các trạng thái đầu cơ thiên lệch, rủi ro về chính trị, chính sách mạnh tay của Trung Quốc và tiến độ tiêm chủng chậm chạp ở các thị trường mới nổi (ngoại trừ Trung Quốc) làm trì hoãn việc trở lại bình thường trong ngắn hạn. Tuy nhiên, trong 12 tháng tới nguyên nhân làm ảnh hưởng giảm đến đồng USD vẫn có khả năng xảy ra khi kinh tế toàn cầu mở cửa trở lại trên quy mô rộng hơn và tâm lý rủi ro được cải thiện. Những nguyên nhân này bao gồm khả năng chịu đựng lạm phát cao hơn của Fed theo chính sách tiền tệ lạm phát trung bình mới, thanh khoản USD dồi dào, dòng vốn rút ra từ các tài sản giá trị cao của Mỹ và mức thâm hụt kép của Mỹ. Bài viết đưa ra quan điểm nhận định về đồng USD và một số đồng tiền có ảnh hưởng trên thị trường ngoại hối.

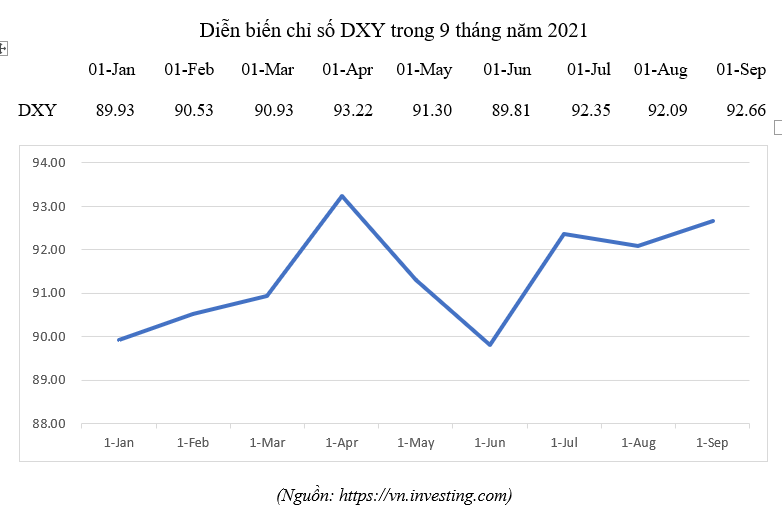

- Chỉ số USD (DXY)

Chỉ số DXY là gì và tại sao chúng quan trọng?

Chỉ số DXY (hay còn gọi là chỉ số USD) là thước đo giá trị của Đô la Mỹ so với rổ gia quyền của các đồng tiền được sử dụng bởi các đối tác thương mại của Mỹ. Rổ tiền tệ gồm 6 loại tiền tệ: Euro (EUR) chiếm 57,6%, Yên Nhật (JPY) chiếm 13,6%, Bảng Anh (GBP) chiếm 11,9%, Đô la Canada (CAD) chiếm 9,1%, Krona Thụy Điển (SEK) chiếm 4,2% và Franc Thụy Sĩ (CHF) chiếm 3,6%.

Giá trị cơ bản bắt đầu của chỉ số DXY là 100.00. Chỉ số này sẽ tăng nếu đồng Đô la mạnh lên so với các đồng tiền này và giảm nếu chúng yếu đi.

Chỉ số DXY quan trọng đối với các nhà giao dịch vừa là thị trường theo đúng nghĩa của chúng, vừa là một chỉ số dự báo về sức mạnh tương đối của Đô la Mỹ trên toàn thế giới.

Chỉ số USD (DXY) đã giữ giá trong ngắn hạn (3 tháng) do thị trường chờ đợi thêm thông tin rõ ràng từ Fed liên quan đến giảm mua trái phiếu, sự bùng nổ trở lại dịch Covid-19 do biến thể Delta, các cuộc họp chính sách của các ngân hàng trung ương lớn khác. Tâm lý dự trữ đồng USD làm cho thị trường chuyển từ bán ròng vào đầu năm 2021 sang mua ròng, việc này tác động làm cho đồng USD tăng giá trong ngắn hạn. Tuy nhiên, khi tỷ lệ tiêm chủng ngày càng cao và việc xác định “sống chung với Covid-19” sẽ hỗ trợ khả năng phục hồi kinh tế theo chu kỳ trên toàn cầu vào năm tới. Bên cạnh đó, Fed dự kiến sẽ chỉ tăng lãi suất vào đầu năm 2023. Đồng USD được kỳ vọng sẽ giảm do các yếu tố cơ bản suy yếu, bao gồm chênh lệch lãi suất thực âm (lãi suất đã được điều chỉnh do lạm phát)

- EUR/USD

Kết quả cuộc họp tháng 9, Ngân hàng Trung ương Châu Âu (ECB) đã không thực hiện kịch bản bi quan nhất đã được thảo luận tại các cuộc họp trước. Thái độ trung hòa của ECB đã không cho phép đồng tiền EUR được củng cố vị thế trên thị trường. Người đứng đầu ECB – Lagarde đưa ra hai quan điểm, một là xác nhận sớm cắt giảm chương trình Mua tài sản khẩn cấp, mặt khác cũng không loại trừ việc mở rộng chương trình này. Quan điểm này không làm cho cặp tiền tệ EUR/USD tăng giá. Bên cạnh đó, ECB không xác định thời điểm chính xác khi nào sẽ cắt giảm chương trình ưu đãi, mà chỉ đưa ra những rủi ro đối với sự tăng trưởng của nền kinh tế khu vực đồng euro có liên quan đến hậu quả của đại dịch và/hoặc sự thiếu hụt nguồn cung. Nếu Cục dự trừ liên bang (Fed) chỉ định ngày cụ thể để bắt đầu cắt giảm định lượng QE (mua tài sản) tại cuộc họp tháng 9, thì đồng Euro sẽ lại rơi vào thế bại. Sự không tương quan giữa các quyết định của Fed và ECB sẽ tiếp tục gây áp lực giảm lên cặp tiền tệ EUR/USD trong trung hạn.

- GBP/USD

Số liệu chính thức được công bố vào ngày 14/7 cho thấy lạm phát của nước Anh đạt 2,5% trong 12 tháng tính đến tháng 6/2021. Áp lực lạm phát ngày càng tăng trong bối cảnh nền kinh tế đang phục hồi sau cú sốc Covid-19. Điều này có nghĩa Ngân hàng Trung ương Vương quốc Anh (BoE) nhiều khả năng đang tiến gần hơn đến các điều kiện để giảm bớt các biện pháp kích thích. Bên cạnh đó, các nhà phân tích tin rằng việc tăng lãi suất có khả năng xảy ra vào tháng 2 năm 2022 sẽ hỗ trợ đồng bảng Anh và sự sụt giảm tiếp theo của cặp GBP/USD sẽ bị hạn chế. Nếu kỳ vọng đó trở thành niềm tin, đồng tiền của Vương quốc Anh có thể tăng giá mạnh mẽ.

- USD/JPY

Ngân hàng Trung ương Nhật Bản (BoJ) có những điều chỉnh trong chính sách tiền tệ nhằm tăng tính bền vững của các biện pháp nới lỏng tiền tệ hiện tại. Mục tiêu là đưa lạm phát đạt mức 2% và khôi phục nền kinh tế sau đại dịch Covid-19. Đáng chú ý, BoJ tiếp tục duy trì chính sách lãi suất âm và khẳng định rằng chính sách này đang phát huy hiệu quả. Bởi vì việc chấm dứt thực hiện chính sách này có thể bị coi là một sự thu hẹp quy mô nới lỏng chính sách tiền tệ và có thể khiến đồng Yên tăng giá trên thị trường ngoại hối. Ngoài ra, dòng vốn của Nhật Bản đang chảy vào trái phiếu nước ngoài do sự hấp dẫn về lãi suất của trái phiếu Kho bạc Mỹ, điều này không cho phép đồng Yên tăng giá. Theo nhận định của các chuyên gia kinh tế, cặp USD/JPY ổn định trong thời gian tới.

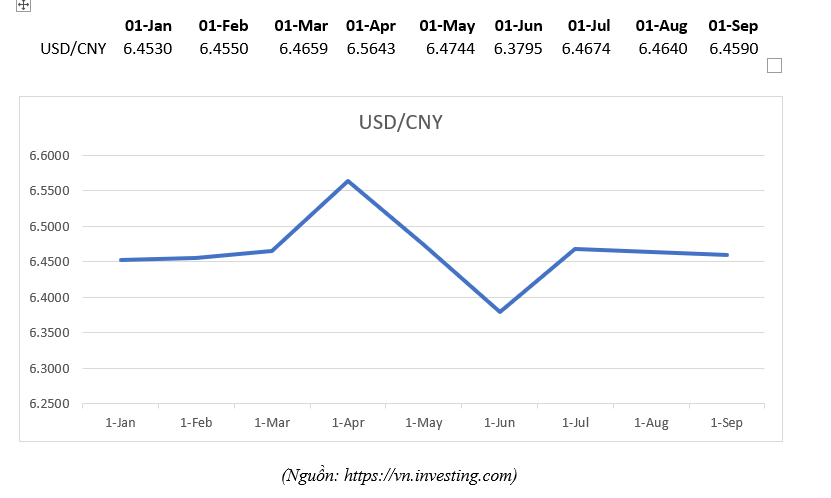

- USD/CNY

Ngân hàng Trung ương Trung Quốc (PBoC) đã làm rõ chính sách ngoại hối, theo đó PBoC cam kết hướng dẫn các tổ chức tài chính, cung cấp cho các doanh nghiệp dịch vụ quản lý tỷ giá hối đoái, dựa trên nguyên tắc về nhu cầu thực tế, để nắm giữ ngoại tệ và cân bằng rủi ro trung tính, nhằm ngăn chặn sự biến động mạnh của tiền tệ. PBoC dự kiến sẽ tăng cường quản lý trên thị trường ngoại hối, để ngăn chặn sự tăng giá hoặc giảm giá một chiều của đồng tiền. PBoC sẽ tiếp tục giữ tỷ giá hối đoái của Đồng nhân dân tệ ổn định ở mức cân bằng hợp lý.

Đầu năm nay, PBoC cũng đã bù đắp áp lực tăng giá của đồng CNY bằng cách sử dụng giám sát bảo mật vĩ mô, để điều chỉnh dòng chảy xuyên biên giới của các ngân hàng và tập đoàn. Bên cạnh đó, các quy định tài chính mới cũng được đưa ra để khuyến khích dòng tiền Nhân dân tệ chảy ra nhiều hơn, trong khi hạn chế việc vay nợ trong nước. Cụ thể, PboC giảm tỷ lệ dự trữ bắt buộc đối với các ngân hàng đồng nghĩa với việc đưa một lượng tiền mặt thanh khoản dài hạn vào nền kinh tế (chính sách nới lỏng), đi ngược với chính sách của Mỹ, Fed dự kiến sẽ bắt đầu cắt giảm định lượng QE.

Từ những chính sách của Fed và ngân hàng trung ương các nước lớn, Ngân hàng Standard Chartered đưa ra các kịch bản tóm tắt động lực tiền tệ chính

CHÍNH SÁCH TỶ GIÁ CỦA VIỆT NAM

Việt Nam và Mỹ đã đạt được những bước tiến tích cực trong vấn đề “thao túng tiền tệ”, Ngân hàng Nhà nước (NHNN) ngưng hoạt động mua ngoại tệ kỳ hạn, quay trở lại sử dụng công cụ mua giao ngay để có thể tác động tức thời và hiệu quả lên thị trường tiền tệ. Cụ thể, ngày 11/8/2021, NHNN đã công bố chính sách mua ngoại tệ mới với hai điều chỉnh quan trọng: Chuyển hình thức mua ngoại tệ kỳ hạn 6 tháng sang hình thức mua ngoại tệ giao ngay; và tiếp tục hạ tỷ giá USD/VND từ 22.850 (quy đổi từ tỷ giá mua kỳ hạn 6 tháng 22.975) xuống còn 22.750. Trước đó, đầu tháng 6/2021, NHNN cũng đã tiến hành điều chỉnh giảm giá mua ngoại tệ xuống còn 22.975 đồng (giảm 50 đồng so với phiên trước). Tỷ giá USD/VND có thể duy trì đà giảm tiệm cận đến tỷ giá giao ngay của NHNN trong những tháng cuối năm 2021. Khối nghiên cứu toàn cầu của HSBC dự báo tỷ giá USD/VND sẽ giảm từ 22.750 đồng vào cuối Quý 3 xuống 22.525 vào cuối năm 2021.

Tuy nhiên, trước tình hình dịch bệnh Covid-19 bùng phát trở lại, Chính phủ áp dụng những quy định chặt chẽ về phòng chống dịch, thực hiện giãn cách xã hội kéo dài đã gây áp lực làm nhiều doanh nghiệp phải tạm ngừng sản xuất hoặc sản xuất cầm chừng. Điều này làm ảnh hưởng đến dòng vốn đầu tư trực tiếp nước ngoài (FDI) chảy chậm lại – nguồn chính của dòng vốn ngoại hối vào Việt Nam. Bên cạnh đó, kỳ vọng tăng trưởng kinh tế và lạm phát phục hồi hậu Covid-19 là những nguyên nhân có thể ảnh hưởng quay đầu đi lên của cặp tỷ giá USD/VND trong năm 2022.

Đồng VND vẫn đang được neo giá theo đồng USD và trong trường hợp đồng CNY mất giá, cán cân thương mại của Việt Nam sẽ bị ảnh hưởng nặng nề do hàng hóa Trung Quốc giá rẻ ồ ạt chảy vào thị trường nội địa. Với việc điều chỉnh tỷ giá của NHNN trong năm 2021, sẽ có lợi cho việc nhập khẩu nguyên liệu từ Trung Quốc (đây là nguồn nhập khẩu lớn nhất của Việt Nam) và xuất khẩu sang thị trường Mỹ. Nhà nước cần phải hết sức linh hoạt trong điều hành tỷ giá, một mặt nếu tỷ giá USD/VND không hạ nhiều trong bối cảnh đồng tiền của các nước xuất khẩu đối thủ hạ giá, thì sẽ làm giảm sức cạnh tranh của hàng hóa Việt. Mặt khác, nếu tỷ giá hạ mạnh, thì điều này sẽ làm tăng gánh nặng nợ bằng đồng USD của Việt Nam.

CHÍNH SÁCH LÃI SUẤT

- Ngân hàng Nhà nước Việt Nam

Dịch bệnh Covid-19 kéo dài và ngày càng diễn biến phức tạp trên thế giới và trong nước khiến cho triển vọng phục hồi kinh tế còn nhiều bất trắc. Ngân hàng Nhà nước sẽ linh hoạt hơn trong chính sách tiền tệ theo hướng hỗ trợ phục hồi kinh tế hậu Covid-19, thực hiện mục tiêu kép của Chính phủ “vừa chống dịch, vừa đảm bảo phát triển kinh tế”. Theo đó, NHNN sẽ chủ động duy trì ổn định mặt bằng lãi suất phù hợp với cân đối vĩ mô, lạm phát, tạo điều kiện giảm chi phí vay vốn cho người dân, doanh nghiệp và nền kinh tế, đồng thời nâng trần tăng trưởng tín dụng.

Trong năm 2020, lãi suất cơ bản được điều hành linh hoạt trên nền tảng 3 lần giảm với tổng mức giảm 1,5-2%/năm và lãi suất tiếp tục được duy trì ở mức thấp cho đến nay. Mặt bằng lãi suất cho vay đã giảm khoảng 1%/năm trong năm 2020 và xu hướng giảm lãi suất này vẫn tiếp tục trong hơn nửa năm 2021 với mức giảm khoảng 0,55%/năm (tổng cộng giảm 1,55%/năm so với trước dịch).

Ngày 07/9/2021, NHNN đã ban hành Thông tư 14/2021/TT-NHNN về việc cơ cấu lại thời hạn trả nợ, miễn giảm lãi và phí cho các khách hành chịu ảnh hưởng bởi dịch Covid-19. Các ngân hàng cũng thống nhất nguyên tắc tiếp tục giảm lãi suất cho vay lên đến 1%/năm cho 5 tháng cuối năm 2021 cho những khách hàng chịu ảnh hưởng bởi dịch Covid-19.

- Ngân hàng Dự trữ Ấn Độ (RBI)

Kết thúc cuộc họp kéo dài ba ngày 4-6/8/2021, Ủy ban chính sách tiền tệ (MPC) thuộc Ngân hàng Dự trữ Ấn Độ (RBI tức ngân hàng trung ương) thông báo giữ nguyên tỷ lệ lãi suất hiện hành và giữ nguyên lập trường chính sách thích ứng được thực hiện khi nền kinh tế tăng trưởng chậm lại. Theo RBI, lãi suất repo (thỏa thuận mua lại) và lãi suất repo đảo ngược lần lượt giữ nguyên ở mức 4% và 3,5%, qua đó loại bỏ lo ngại về mức lạm phát cao. Sau khi tăng mạnh lên 6,6% trong tháng 5, lạm phát lõi của nền kinh tế lớn thứ ba thế giới điều chỉnh giảm xuống 6,1% trong tháng 6, song vẫn cao hơn so với mục tiêu lạm phát trung hạn của RBI là 4%.

Thống đốc RBI cho biết: “Triển vọng về tổng cầu đang cải thiện, song vẫn ở mức thấp và đang ảnh hưởng bởi đại dịch. Phần lớn nền kinh tế đang trì trệ, với sản lượng thấp hơn so với trước đại dịch. Có nhận định đánh giá rằng lạm phát trong Quý I tài khóa 2021- 2022 (tháng 4-6/2021) vừa qua phần lớn là do gián đoạn nguồn cung và dự kiến chỉ là yếu tố tạm thời”.

RBI cho hay, kể từ ngày 16/7/2021, cung tiền (M3) và tín dụng ngân hàng của các ngân hàng thương mại lần lượt tăng 10,8% và 6,5%, trong khi dự trữ ngoại hối của Ấn Độ tính đến hết tháng Bảy tăng lên 620,1 tỷ USD.

- Ngân hàng Trung ương Trung Quốc

Quý IV/2020, nền kinh tế Trung Quốc đã lấy lại được đà tăng trưởng trước đại dịch, chủ yếu nhờ thành công trong kiểm soát Covid-19 và tăng trưởng mạnh của khu vực xuất khẩu. Giờ đây, Trung Quốc đang đi đầu trong việc rút lại các biện pháp kích cầu kinh tế vượt đại dịch. Ngân hàng Trung ương Trung Quốc (PBoC) bắt đầu triển khai từ từ các biện pháp kiểm soát tín dụng ở một số khu vực nhất định của nền kinh tế, đồng thời hạn chế biện pháp mạnh tay như nâng lãi suất để tránh gây sốc. Nếu tăng lãi suất có thể thu hút dòng tiền đầu cơ, gây nguy cơ hình thành những bong bóng tài sản nguy hiểm.