Trong sáu tháng đầu năm 2023, kim ngạch xuất khẩu (KNXK) của ngành Dệt May Việt Nam đạt 18,6 tỷ USD, giảm khoảng 17,6% so với cùng kỳ năm 2022. Trong bối cảnh đó, KNXK dệt may của Bangladesh sau 12 tháng (7/2022-6/2023) lại đạt 47 tỷ USD, tăng trưởng 10,27%. Có nhiều quan điểm khác nhau về sự sụt giảm tăng trưởng KNXK của dệt may Việt Nam so với Bangladesh như sức cầu yếu của thị trường dệt may thế giới, mức thu nhập của lao động dệt may Việt Nam cao hơn đáng kể so với lao động dệt may Bangladesh và đặc biệt là còn có quan điểm cho rằng ngành dệt may Việt Nam đang đi chậm hơn Bangladesh trong việc chuyển đổi sang sản xuất xanh nên đơn hàng bị sụt giảm trong năm 2023. Câu hỏi đặt ra là những nhận định như vậy có chính xác không và nhân tố chủ yếu nào tác động đến việc sụt giảm năng lực cạnh tranh của ngành Dệt May Việt Nam so với Bangladesh trong khoảng một năm vừa qua. Bài bài báo này hướng đến việc đánh giá toàn diện các nhân tố chính đóng góp vào năng lực cạnh tranh của Bangladesh để từ đó làm rõ những lợi thế cạnh tranh trong xuất khẩu của ngành dệt may Bangladesh.

Chiến lược phát triển của ngành dệt may Bangladesh

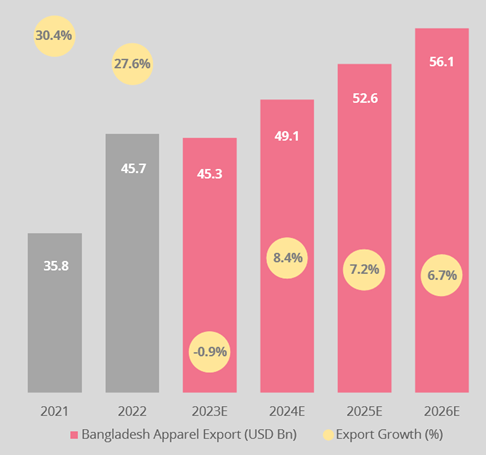

Trong giai đoạn 2021-2026, ngành Dệt May của Bangladesh dự kiến tốc độ tăng trưởng KNXK như hình 1 dưới đây:

Hình 1: Chiến lược tăng trưởng kim ngạch xuất khẩu dệt may Bangladesh

giai đoạn 2021-2026

Nguồn [1]

Số liệu tại hình 1 cho thấy Bangladesh đặt mục tiêu xuất khẩu dệt may năm 2023 là 45,3 tỷ USD, giảm nhẹ khoảng 0,9% so với năm 2022. Trong bối cảnh tổng cầu dệt may thế giới năm 2023 dự kiến suy giảm khoảng 10%-12% so với năm 2022, ngành dệt may Bangladesh vẫn xác định tốc độ tăng trưởng dệt may chỉ giảm nhẹ chứng tỏ rằng Bangladesh hết sức quyết tâm trong cạnh tranh với các quốc gia xuất khẩu dệt may lớn khác như Việt Nam, Myanma, Campuchia… tại các thị trường nhập khẩu chính như Mỹ, EU, Nhật Bản, Hàn Quốc… Số liệu tại hình 1 còn cho thấy Bangladesh ước tính tốc độ tăng trưởng kép của KNXK dệt may CARG là 5,3% giai đoạn 2022-2026 và đạt 56,1 tỷ USD vào năm 2026.

Để hiện thực hóa quyết tâm xuất khẩu của mình, Bangladesh xác định có ba định hướng phát triển:

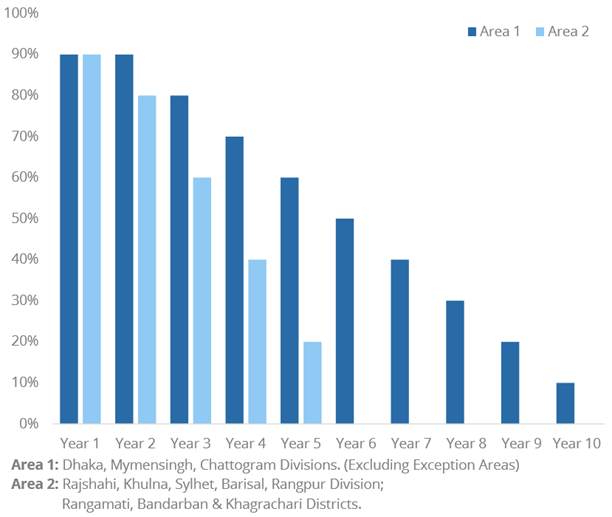

Thứ nhất: Tập trung phát triển sản xuất xơ sợi nhân tạo thông qua chính sách miễn thuế 10 năm cho nhà máy sản xuất xơ sợi nhân tạo mới (hình 2) để cung cấp nguyên liệu cho ngành dệt và may với mục tiêu đóng góp thêm 4,2 tỷ USD vào xuất khẩu giai đoạn 2022-2026.

Hình 2: Tỷ lệ thuế được miễn khi thành lập nhà máy xơ, sợi nhân tạo mới tại Bangladesh

Nguồn [1]

Thứ hai: Tận dụng ưu thế về lao động giá rẻ hơn so với các nước cạnh tranh để đón các đơn hàng may mặc dịch chuyển từ Trung Quốc sang Bangladesh với mục tiêu tăng 3,7 tỷ USD trong giai đoạn 2022-2026. Hiện nay, lương tối thiểu tại Bangladesh là 74,8 USD/người/tháng, lương tối thiểu tại Việt Nam và Trung Quốc tương ứng là 198,5 USD/người/tháng và trên 300 USD/người/tháng.

Thứ ba: Tập trung khai thác các thị trường phi truyền thống (ngoài Mỹ và EU) với mục tiêu tăng kim ngạch xuất khẩu gấp 2,5 lần hiện tại (trị giá 2,4 tỷ USD) vào các thị trường này trong giai đoạn 2022-2026. Chính sách của Chính phủ để khuyến khích khai thác thị trường phi truyền thống là hỗ trợ 4% dòng tiền khi xuất khẩu vào các thị trường phi truyền thống.

Chính sách cạnh tranh trong xuất khẩu của ngành dệt may Bangladesh

Ngành dệt may luôn chiếm tới hơn 80% KNXK của Bangladesh nên ngành này đã nhận được nhiều sự quan tâm của Chính phủ. Với chiến lược phát triển hết sức tham vọng như trên, ngành dệt may Bangladesh đã triển khai thực thi một số chính sách cạnh tranh như sau:

- Chính sách cạnh tranh thứ nhất: Chính phủ thiết kế nhiều chính sách hỗ trợ cho ngành dệt may như:

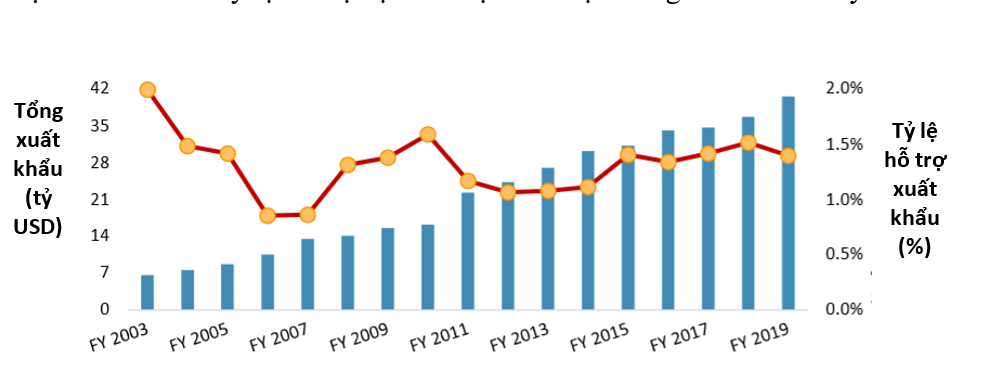

+ Hỗ trợ cho hoạt động xuất khẩu theo tỷ lệ % kim ngạch xuất khẩu trong giai đoạn 2003-2019. Tỷ lệ hỗ trợ cụ thể được thể hiện trong hình 3 sau đây:

Hình 3: Tỷ lệ hỗ trợ cho xuất khẩu dệt may của Bangladesh giai đoạn 2003-2019

Nguồn: [2]

Kết quả nghiên cứu công bố cho thấy, 2/3 các doanh nghiệp dệt may Bangladesh trong mẫu nghiên cứu nhận được khoản hỗ trợ này. Các khoản hỗ trợ này còn có thể tăng lên 4-8% giá trị xuất khẩu theo phương thức FOB tùy theo chủng loại sản phẩm xuất khẩu và thị trường xuất khẩu.

+ 100% doanh nghiệp dệt may xuất khẩu của Bangladesh được sử dụng kho ngoại quan để nhập khẩu nguyên liệu thô mà không phải nộp thuế.

+ Trong giai đoạn Covid- 19, doanh nghiệp dệt may được vay vốn lưu động với lãi suất chỉ 4% trong khi lãi suất tiêu chuẩn là 9%; tất cả các doanh nghiệp được vay vốn do Chính phủ cung cấp với mức phí dịch vụ chỉ là 2% để trả lương trong vòng 3 tháng.

+ Quỹ phát triển xuất khẩu Bangladesh (EDF) thiết kế các khoản hỗ trợ tài chính với mức lãi suất chỉ 7%/năm.

+ Chính sách đảm bảo tín dụng xuất khẩu (ECGS) giúp đảm bảo tài chính cho toàn bộ doanh thu từ hoạt động trước xuất khẩu và đảm bảo rủi ro cho quá trình thanh toán trong xuất khẩu.

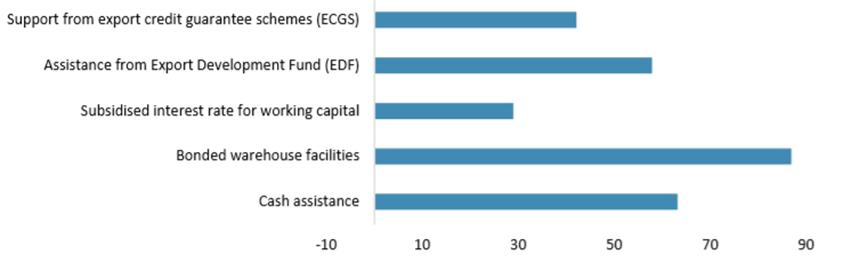

Tỷ lệ các doanh nghiệp nhận được các chính sách hỗ trợ trên của Chính phủ được thể hiện trong hình 4 sau đây:

Hình 4: Tỷ lệ doanh nghiệp dệt may Bangladesh nhận được hỗ trợ từ các chính sách của Chính phủ

Nguồn: [2]

Số liệu tại hình 4 cho thấy, 42% doanh nghiệp nhận được hỗ trợ từ chính sách tín dụng xuất khẩu (ECGS), 58% doanh nghiệp nhận được hỗ trợ từ chính quỹ phát triển xuất khẩu (EDF), gần 30% doanh nghiệp nhận được hỗ trợ từ chính sách tài trợ lãi suất cho vốn lưu động, 87% doanh nghiệp nhận được hỗ trợ từ chính sách kho ngoại quan và gần 70% doanh nghiệp nhận được hỗ trợ từ chính sách tài trợ dòng tiền cho xuất khẩu.

- Chính sách cạnh tranh thứ hai: Tận dụng các ưu đãi về thuế quan đối với các nước kém phát triển tại các thị trường lớn như EU để thúc đẩy xuất khẩu.

- Chính sách cạnh tranh thứ ba: Tận dụng ưu đãi với các nước có Hiệp định thương mại tự do song phương và đa phương để thúc đẩy xuất khẩu.

- Chính sách cạnh tranh thứ tư: Tận dụng quy tắc xuất xứ nới lỏng vào các thị trường như EU, Nhật Bản, Ausralia… để đẩy mạnh xuất khẩu.

- Chính sách cạnh tranh thứ năm: Tận dụng tối đa nguồn sợi trong nước, nhất là dệt kim để sản xuất sản phẩm nhằm giảm Leadtime để cạnh tranh.

- Chính sách cạnh tranh thứ sáu: Đa dạng hóa xuất khẩu sang các thị trường phi truyền thống (ngoài Mỹ, EU) như: Nga, Canada, Nhật Bản, Trung Quốc…

- Chính sách cạnh tranh thứ bảy: Đầu tư vào tự động hóa, số hóa để tăng năng suất lao động, nâng hiệu suất làm việc từ 30-35% lên 60% trong 2-3 năm; một số doanh nghiệp cũng chấp nhận đầu tư các công nghệ tiết kiệm năng lượng, giảm khí thải…

- Chính sách cạnh tranh thứ tám: Một số doanh nghiệp tự thành lập bộ phận thiết kế và thị trường để tự phát triển sản phẩm và tự bán hàng đến người tiêu dùng tại các quốc gia khác để nâng cao giá trị xuất khẩu.

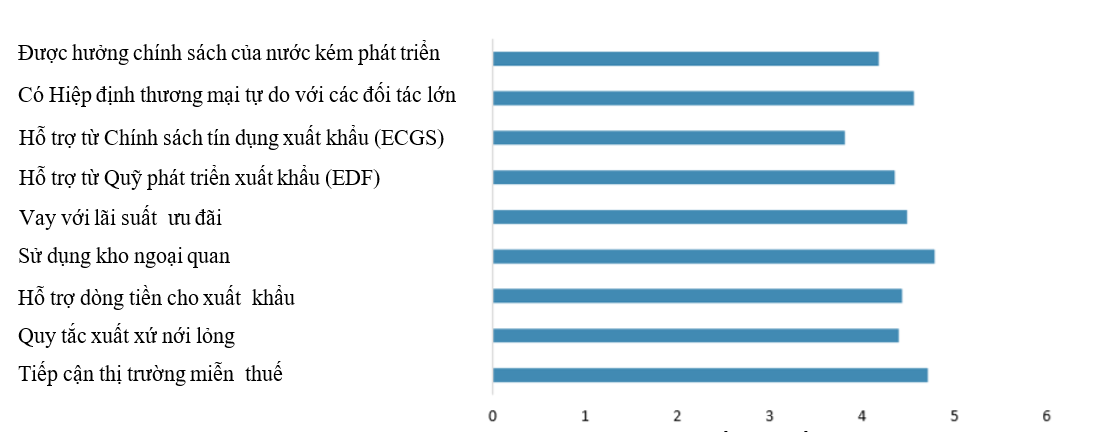

Tất cả các chính sách trên đã hỗ trợ tích cực để nâng cao năng lực cạnh tranh cho ngành dệt may Bangladesh và được các doanh nghiệp đánh giá tầm quan trọng của từng chính sách trong hình 5 sau đây:

(ít quan trọng nhất, 5- rất quan trọng)

Hình 5: Đánh giá của doanh nghiệp về mức độ quan trọng của các nhân tố đóng góp cho sức cạnh tranh của dệt may Bangladesh theo thang điểm 5 cấp độ

Nguồn: [2]

Số liệu tại hình 5 cho thấy, 8 trong số 9 nhân tố trên đều được các doanh nghiệp dệt may Bangladesh đánh giá từ mức 4 trở lên tức là các nhân tố này đều đóng góp từ mức quan trọng đến rất quan trọng vào năng lực cạnh tranh của ngành dệt may Bangladesh. Điểm đặc biệt là trong 9 nhân tố trên, không thấy xuất hiện nhân tố nào về sản xuất xanh như một số quan điểm vừa qua tại Việt Nam khi đề cập đến năng lực cạnh tranh của ngành dệt may Bangladesh trong năm 2023. Điều này chứng tỏ rằng xanh hóa ngành dệt may chưa tác động mạnh đến năng lực cạnh tranh trong hiện tại của các doanh nghiệp dệt may Bangladesh.

Đánh giá của các nhãn hàng và nhà bán lẻ về năng lực cạnh tranh của Bangladesh, Việt Nam và một số quốc gia khác

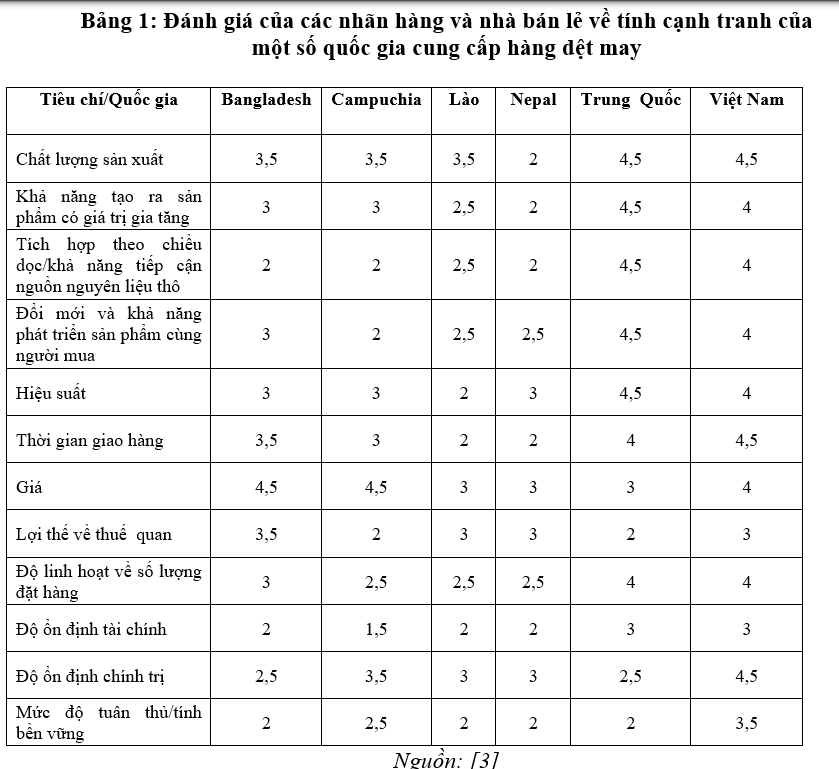

Ngành hàng dệt may có một đặc điểm hết sức nổi bật là chuỗi cung ứng sản phẩm dệt may được định hướng bởi người mua hàng, chính là các nhãn hàng và các nhà bán lẻ, họ mới là người đứng đầu chuỗi chứ không phải các nhà sản xuất sản phẩm dệt may. Chính vì vậy, khi xem xét năng lực cạnh tranh về hàng dệt may của một quốc gia thì một trong những tiêu chí hết sức quan trọng là sự đánh giá của các nhãn hàng cũng như các nhà bán lẻ về năng lực cạnh tranh của các quốc gia đó. Các chỉ số về năng lực cạnh tranh theo quan điểm của các nhãn hàng và nhà bán lẻ đối với ngành dệt may một số quốc gia được thể hiện trong bảng 1 sau đây:

Bảng 1: Đánh giá của các nhãn hàng và nhà bán lẻ về tính cạnh tranh của một số quốc gia cung cấp hàng dệt may

Số liệu tại bảng 1 cho thấy, Việt Nam được các nhãn hàng và nhà bán lẻ đánh giá là có sức cạnh tranh tốt hơn Bangladesh ở 10/12 tiêu chí, kể cả tiêu chí về mức độ tuân thủ/tính bền vững cũng cho thấy Việt Nam có mức điểm đánh giá là 3,5 cao vượt trội so với mức 2 của Bangladesh. Như vậy, có thể thấy rằng chưa có đủ cơ sở để khẳng định ngành dệt may Bangladesh có sức cạnh tranh tốt hơn ngành dệt may Việt Nam nhờ có việc sớm triển khai sản xuất xanh vì sản xuất xanh hiện tại vẫn chưa phải là điều kiện bắt buộc khi nhập khẩu hàng dệt may vào các thị trường lớn như EU.

Dệt may là ngành xuất khẩu chủ lực của Bangladesh nên được Chính phủ hết sức quan tâm và thiết kế nhiều chính sách để hỗ trợ nâng cao năng lực cạnh tranh cho ngành này. Những chính sách này đã và đang đóng góp tích cực vào việc nâng cao năng lực cạnh tranh của dệt may Bangladesh so với các Quốc gia khác như Việt Nam. Tuy vậy, có thế thấy rằng năng lực cạnh tranh của dệt may Bangladesh hiện nay vẫn chủ yếu dựa vào lao động giá rẻ, chính sách ưu đãi thuế, nới lỏng xuất xứ của các thị trường lớn cho nước kém phát triển và các chính sách hỗ trợ của chính phủ như cấp tín dụng ưu đãi cho xuất khẩu dệt may, hỗ trợ dòng tiền cho xuất khẩu dệt may, miễn thuế nhập khẩu nguyên liệu thô qua kho ngoại quan… Các kết quả nghiên cứu cũng cho thấy Bangladesh đã chuẩn bị cho sản xuất xanh nhưng yếu tố sản xuất xanh chưa có tác động nhiều đến năng lực cạnh tranh hiện tại của Bangladesh. Việc hình thành một loạt các nhà máy xanh ở Bangladesh trong bối cảnh tiền lương tối thiểu chưa bằng 50% so với Việt Nam cũng tiềm ẩn khá nhiều rủi ro với Bangladesh trong dài hạn khi mà chi phí sản xuất tăng cao và toàn bộ các hỗ trợ từ các thị trường lớn bị chấm dứt do Bangladesh đủ điều kiện rời khỏi danh sách các nước kém phát triển.

TS Hoàng Xuân Hiệp – Hiệu trưởng Trường Đại học Công nghiệp Dệt May Hà Nội

TÀI LIỆU THAM KHẢO

- CAL Securities Ltd (2023), Bangladesh Apparel Sector Report, Dhaka

- Mohammad A. Razzaque (2021), Bangladesh: En Route to LDC Graduation Firm-Level Preparedness in the Textile and Clothing Sector, United Nations Peace and Development Fund

- WTO and all (2022), Textiles and clothing in Asian graduating LDCs: Challenges and Option , Geneva